Оглавление

- Сколько работодатель платит за сотрудника

- Налог за сотрудника

- НДФЛ

- Налоговые агенты

- Как уменьшить налог

- Страховые взносы за сотрудника

- Взнос на пенсионное страхование

- Взнос на медицинское страхование

- Взнос на социальное страхование на случай временной нетрудоспособности и в связи с материнством

- Взнос на травматизм

- Дополнительные взносы

- Тарифы взносов

- Пример расчетов

- Взносов

- НДФЛ

- Сколько платит ИП

- Какие существуют льготы для работодателей

- Сроки уплаты налогов и взносов

- Отчетность

Всем известно, что компании перечисляют за сотрудников налог на доходы физических лиц и страховые взносы. О каких суммах идет речь узнаете из материала радио Sputnik.

Сколько работодатель платит за сотрудника

Если вкратце, то много. Отчисления могут превышать 30% от зарплаты. Из чего они складываются, рассказываем по порядку.

Налог за сотрудника

Строго говоря, именно налогом, который работодатель выплачивает за сотрудника, является только один налог на доходы физических лиц. И это не самая большая величина. Остальное относится к категории взносов.

НДФЛ

Налог на доходы физических лиц (НДФЛ) поступает в региональный и местные бюджеты. Платят его все трудящиеся Российской Федерации, но не только те, кто добывает себе хлеб в поте лица. Например, подоходный налог придется заплатить с выигрыша в каком-нибудь конкурсе или с продажи имущества, если оно находится в собственности меньше трех лет (5 лет для недвижимости). Но сейчас не об этом, а о том, что обязан платить именно работодатель.

Бланк налоговой декларации на доходы физических лиц

Налоговые агенты

Именно в этой роли и выступает работодатель, перечисляя за работника этот налог. В некоторых странах такая обязанность возлагается на получателя дохода непосредственно. Но в России решили не обременять простых граждан и налоговиков и предоставили агентские функции организациям (и индивидуальным предпринимателям), выплачивающим вознаграждение за труд. То есть они выдают работнику сумму сразу за вычетом доли государства. Налоговая нагрузка в этом случае лежит на работнике, а не на организации или бизнесмене.

Как уменьшить налог

Теоретически можно попробовать снизить ставку. Так, для нерезидента РФ, то есть для человека, проводящего за пределами страны более 183 дней в течение 12 месяцев, она составляет 30%. К привычным россиянам 13% можно прийти, если стать резидентом, то есть проводить побольше времени в России. Или если стать гражданином государства-члена ЕАЭС, высококвалифицированным специалистом, или, например, наняться в экипаж российского судна.

Налоговую базу по НДФЛ (то есть ту сумму, с которой платится налог) можно уменьшать при помощи налоговых вычетов. Они бывают самые разные и предоставляются, например, при покупке квартиры, оплате обучения, лечения, за оплату занятий физкультурой и спортом, осуществление инвестиций, наконец, даются за наличие детей. Если государство предоставляет возможность сэкономить на налогах, то почему бы ей не воспользоваться?

Организация не удерживает НДФЛ, когда сотрудничает с индивидуальными предпринимателями (ИП) и самозанятыми. Такие субъекты экономической деятельности платят свои налоги по своим схемам. Но тут важно, чтобы взаимоотношения организации с ИП и самозанятыми не носили характера трудовых (когда человек трудится, например, по распорядку работодателя, пользуется при этом его оборудованием). Если гражданско-правовые отношения будут по сути трудовыми, есть риск доначисления налога, а заодно пеней и штрафа.

Снизить налоги и защитить: малый бизнес и реформы

6 сентября 2022, 22:04

Страховые взносы за сотрудника

Страховые взносы исчисляются с фонда оплаты труда (зарплата на руки плюс НДФЛ) и ложатся бременем уже на организацию, в отличие от НДФЛ, который по сути платится работником. Всего таких взносов четыре: ОПС (обязательное пенсионное страхование), ОСС (обязательное социальное страхование), ОМС (обязательное медицинское страхование), страховые взносы на травматизм.

С 2017 года администратором страховых платежей в государственные фонды (ПФР, ФСС и ФФОМС) стала Федеральная налоговая служба России (ФНС РФ). Именно на счета ФНС перечисляются взносы по программам пенсионного, социального (в части взносов по временной нетрудоспособности и материнству – ВНиМ) и медицинского страхования. Впоследствии ФНС передает сведения в указанные фонды о платежах граждан и организаций, то есть функция персонального учета страховых сумм на счетах застрахованных лиц сохранилась за фондами. ФСС продолжает администрировать взносы на травматизм.

Взнос на пенсионное страхование

Самый существенный взнос. С помощью этих отчислений платятся пенсии нынешним их получателем.

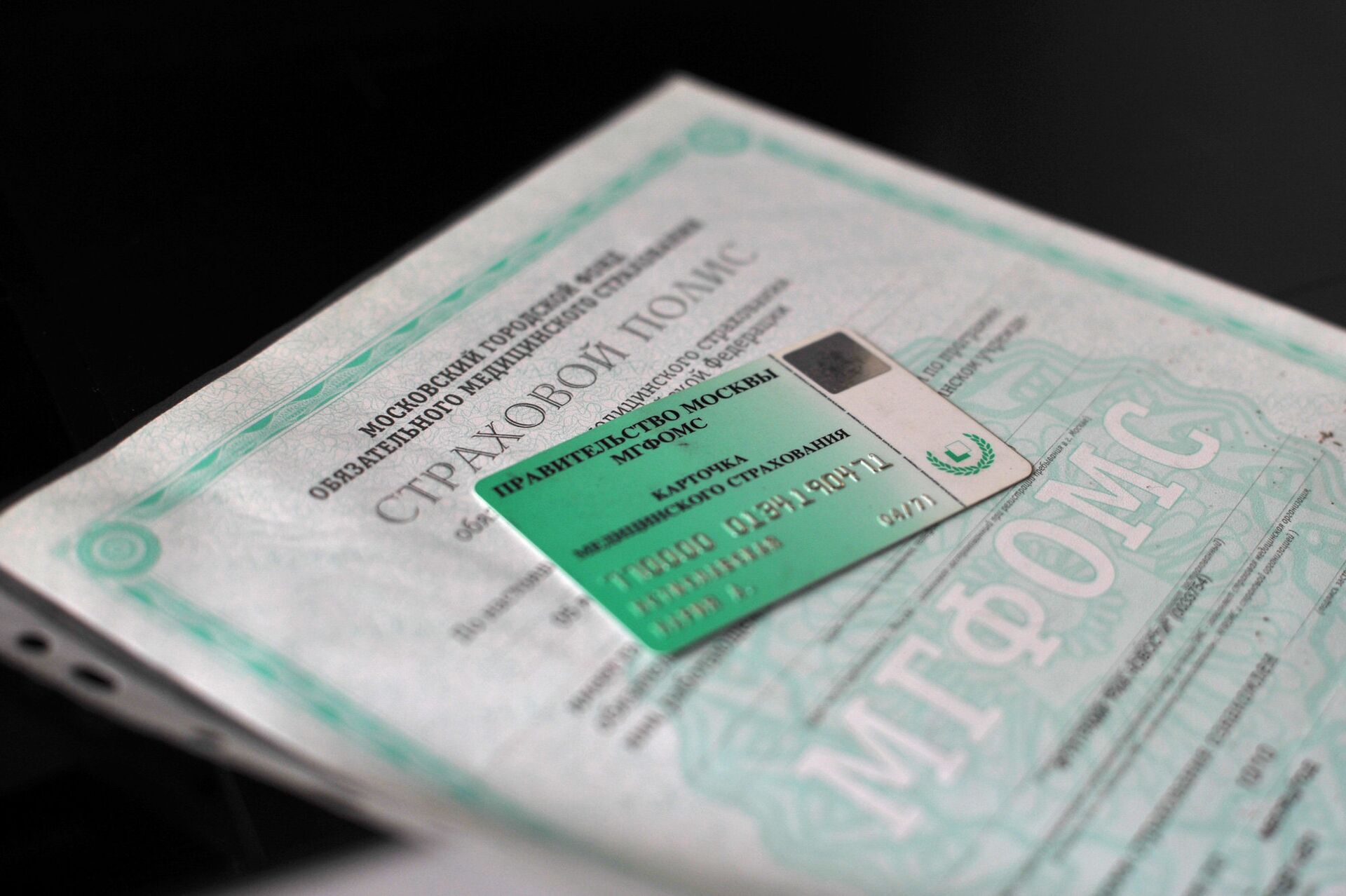

Взнос на медицинское страхование

За счет этих отчислений россияне получают квалифицированную бесплатную помощь в рамках системы обязательного медицинского страхования.

Медицинский полис

Взнос на социальное страхование на случай временной нетрудоспособности и в связи с материнством

Относится к ФСС – это оплата больничных, пособий в связи с рождением детей, по беременности и родам, по уходу за ребенком.

Отдельно отметим, что с 1 января 2023 года ПФР и ФСС будут объединены в единый Социальный фонд России.

Взнос на травматизм

Правильно этот вид взносов называется "Страхование от несчастных случаев на производстве и профзаболеваний". Идет в Фонд социального страхования. Если кто-то не, дай бог, заработает себе профессиональное заболевание или получит травму на производстве, то причитающиеся выплаты будут делаться из этого источника за счет этого взноса. Как и оплата реабилитации, протезов и даже профессиональное переобучение пострадавшего.

Все эти взносы в обязательном порядке уплачиваются за наемных работников. Но с другими категориями все иначе. Например, при отношениях гражданско-правового характера не обязательно делать отчисления "на травматизм" (хотя они могут быть прописаны в договорах).

Дополнительные взносы

Платятся в ПФР за работников, имеющих право на досрочную пенсию. Исчисляются в зависимости от условий труда. Если таковые будут признаны оптимальными, то ставка составит 0%, если опасными – 8%, а если оценки не проведено, то все 9%.

© Depositphotos.com / Denis Vostrikov

Пенсионное удостоверение

Тарифы взносов

"Пенсионный": 22% от зарплаты до достижения ее нарастающим итогом суммы в 1565000 рублей (на 2022 год), с выплат, превышающих это значение, – 10%.

"На травматизм": колеблется от 0,2% до 8,5% в зависимости от сферы деятельности организации-работодателя или индивидуального предпринимателя. Где выше риск, там больше ставка.

"На медицинское страхование": 5,1%.

"На больничные и материнство": 2,9% до достижения зарплаты нарастающим итогом 1032000 рублей, далее обнуляется.

Пример расчетов

Взносов

Возьмем зарплату (по договору, а не "чистыми") в размере 65000 рублей, работает человек при этом в травмобезопасной сфере. Получим: 14300 рублей пенсионного взноса (22%), 1885 рублей "на больничные" (2,9%), 3315 рублей в ФОМС (5,1%) и 130 "на травматизм" (0,2%). Итого взносов: 19630 рублей или 30,2% от зарплаты.

НДФЛ

С 65000 рублей будет выплачено 13% или 8450 рублей налога.

Ставка поднимается до 15%, если зарплата превышает 5 миллионов рублей в год (платится по формуле: 650 тысяч + 15% от суммы налоговых баз, превышающей 5 миллионов рублей).

Сколько платит ИП

Тут все зависит от системы налогообложения, в которой работает предприниматель. По общей системе он будет платить НДФЛ и взносы за себя, своих сотрудников и тех, с кем работает по гражданско-правовым договорам. При специальных налоговых режимах платится НДФЛ с зарплат работников и лиц, привлекающихся по договорам ГПХ. Также ИП платит за себя взносы в ПФР и на медицинское страхование и все взносы за своих сотрудников.

Какие существуют льготы для работодателей

Пониженные ставки по взносам на пенсионное, медицинское страхование и по ВНиМ применяются некоммерческими организациями в области соцобслуживания, науки, образования, здравоохранения, любительского спорта и культуры. Необходимые условия: применение упрощенной схемы налогообложения и отсутствие среди учредителей государственных и муниципальных структур.

Благотворительные организации на налоговой "упрощенке" платят только пенсионные взносы по ставке 20%.

Отечественные IT-компании и организации, производящие электронику, платят сниженные взносы в ПФР, ФОМС и ФСС.

Еще льготы предусмотрены для резидентов "Сколкова", свободной экономической зоны в Крыму, некоторых участников особых экономических зон на Дальнем Востоке и в Калининградской области.

Открытие "Гиперкуба" на территории иннограда "Сколково"

По всей стране действуют пониженные тарифы на взносы для предприятий малого и среднего бизнеса, а также для компаний из сферы общепита с персоналом до 1,5 тысячи человек.

Кроме того, любая организация (или индивидуальный предприниматель), которая платит взносы "на травматизм", может получить по ним скидку до 40%. Для этого нужно подать заявление в свой отдел фонда и соблюсти следующие условия: организация и ИП должны существовать больше 3 лет, у претендента на льготу не должно быть долгов по взносам, пеням и штрафам, должны быть проведены оценка рабочих мест по условиям труда и медосмотры работников. А самое главное – в предыдущем году не должно быть страховых случаев с летальным исходом.

Сроки уплаты налогов и взносов

НДФЛ уплачивается не позднее дня, следующего за днем выплаты зарплаты по итогам месяца. При этом при перечислении аванса налог не рассчитывается и не взимается – это происходит только в конце месяца, в том числе и с учетом аванса.

Страховые взносы перечисляются не позднее 15 числа текущего месяца за предыдущий. Если 15-е – выходной или праздник, то рассчитаться нужно в ближайший за ним рабочий день.

Отчетность

Налоговые агенты по НДФЛ (как организации, так и индивидуальные предприниматели) обязаны отчитываться за удержанные и перечисленные суммы. Делать это надо раз в квартал путем сдачи в налоговую инспекцию Расчета 6-НДФЛ, в котором показаны все доходы, с которых был удержан налог, в том числе перечисленные в рамках исполнения договоров гражданско-правового характера. В 6-НДФЛ входит справка о доходах физических лиц (2-НДФЛ). Она содержит всю финансовую информацию о плательщике и налоговом агенте. Документы сдаются не позднее конца месяца, следующего за отчетным кварталом.

Граждане, которые сами себе налоговые агенты, сдают декларацию 3-НДФЛ. За предыдущий год нужно успеть отчитаться до 30 апреля года текущего, а расплатиться до 15 июля.

Льготы по НДФЛ для многодетных, война с фейками и "адвокат" Пашаев

16 сентября 2022, 17:04

По страховым взносам отчитываются поквартально. Расчет предоставляется в налоговую не позднее 30 числа месяца, следующего за отчетным периодом. Здесь речь идет о пенсионных, медицинских и "больничных" взносах.

Кроме того, в Пенсионный фонд раз в месяц сдаются сведения о застрахованных лицах – не позднее 15 числа месяца, следующего за отчетным. В этот же орган раз в год сдают форму с данными о страховом стаже всех сотрудников – до 1 марта года, следующего за отчетным.

По взносам "на травматизм" документы ежеквартально сдаются в Фонд социального страхования. Расчет 4-ФСС предоставляется в бумажном виде не позднее 20 числа месяца, следующего за отчетным отрезком. В электронном виде – не позднее 25 числа.

В рамках обязательств по этим же взносам организации раз в год должны устанавливать класс профессионального риска – всего их 32. От этой характеристики, зависящей от вида деятельности, приносящего компании наибольший доход, зависит тариф взносов. Для его установления подаются заявление о подтверждении основного вида деятельности, справка-подтверждение, а средними и крупными компаниями – также пояснительная записка к балансу. Подтвердить основной вид деятельности нужно до 15 апреля.

Коротко и по делу. Только отборные цитаты в нашем Телеграм-канале.